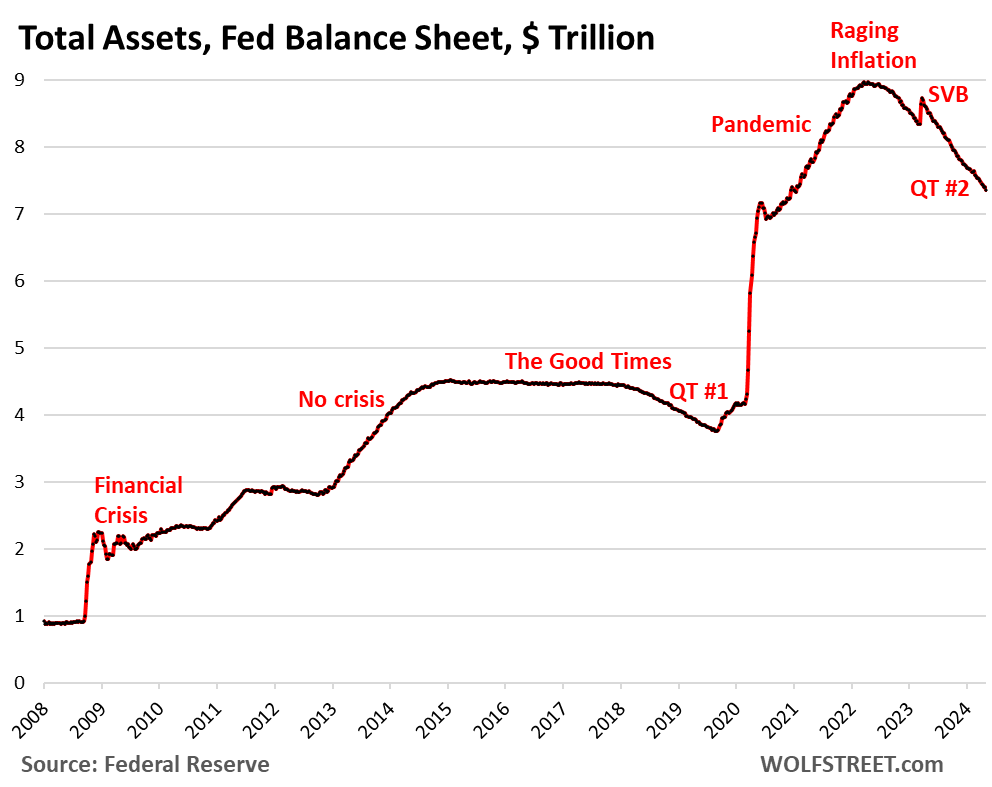

QT-Bilanz der Fed: -1,60 Billionen US-Dollar vom Höchststand auf 7,36 Billionen US-Dollar, den niedrigsten Stand seit Dezember 2020

Durch die quantitative Straffung wurden 38 % der Staatsanleihen und 27 % der hypothekenbesicherten Staatsanleihen entfernt, die während der Pandemie durch QE hinzugefügt wurden.

Geschrieben von Wolf Richter für WOLF STREET.

Laut der heutigen wöchentlichen Bilanz der Fed sank die Bilanzsumme der Fed im April um 77 Milliarden US-Dollar auf 7,36 Billionen US-Dollar, den niedrigsten Stand seit Dezember 2020. Seit dem Ende der quantitativen Lockerung im April 2022 hat die Fed 1,60 Billionen US-Dollar verloren.

Nachdem die Fed monatelang darüber gesprochen hat, hat sie nun offiziell klargestellt, wann, wie und in welchem Ausmaß sie das QT-Intervall verlangsamen wird. Sie versuchen, die Bilanz so weit wie möglich zu reduzieren, ohne irgendetwas aufzublähen, und das wird ihnen leicht gelingen, so die Hoffnung.

- Beginnt im Juni

- Der maximale Abfluss des Finanzministeriums wurde von 60 Milliarden US-Dollar auf 25 Milliarden US-Dollar reduziert

- Die Abflussobergrenze für MBS bleibt unverändert bei 35 Milliarden US-Dollar

- Wenn Mohammed bin Salman schneller als 35 Milliarden Dollar pro Monat kein Geld mehr hat, wird der Überschuss durch Staatsanleihen ersetzt, nicht durch Mohammed bin Salman.

- Mohammed bin Salman wird „langfristig“ praktisch aus der Bilanz verschwinden.

Qt nach Kategorie.

Schatzwechsel: – 57 Milliarden US-Dollar im April – 1,25 Billionen US-Dollar vom Höchststand im Juni 2022 auf 4,52 Billionen US-Dollar, den niedrigsten Stand seit Oktober 2020.

Die Fed hat inzwischen 38 % der 3,27 Billionen US-Dollar an Staatsanleihen abgestoßen, die sie im Zuge ihres pandemiebedingten quantitativen Lockerungsprogramms hinzugefügt hatte.

Staatsanleihen (2- bis 10-jährige Wertpapiere) und Staatsanleihen (20- und 30-jährige Wertpapiere) „rollen“ die Bilanz in der Mitte des Monats und am Ende des Monats, wenn sie fällig werden und die Fed das Gesicht erhält Wert bezahlt. Der maximale Rollover beträgt 60 Milliarden US-Dollar pro Monat, und dieser Betrag wurde um etwa 60 Milliarden US-Dollar reduziert, abzüglich des Inflationsschutzes, den die Fed durch Treasury Inflation Protected Securities (TIPS) erhält und der dem TIPS-Kapital hinzugefügt wird.

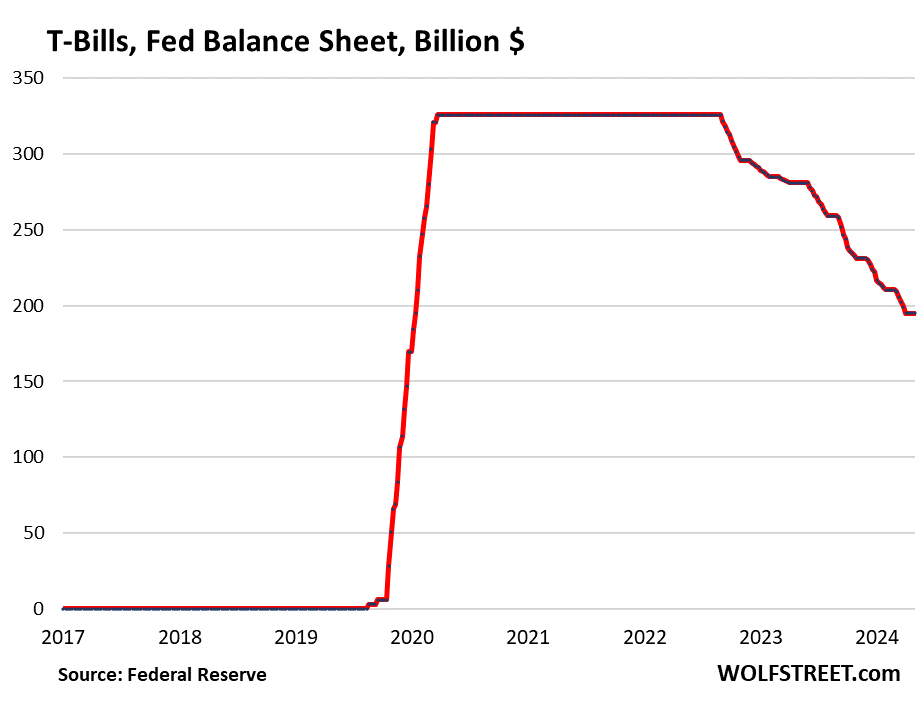

Schatzwechsel. Im April unverändert bei 195 Milliarden US-Dollar. Diese Wertpapiere mit Laufzeiten von bis zu einem Jahr sind in den 4,52 Billionen US-Dollar an Staatsanleihen in der Bilanz der Federal Reserve enthalten. Sie spielen jedoch eine besondere Rolle bei der QT.

Die Fed erlaubt die Emission von Staatsanleihen nur dann (sie ersetzt sie nicht bei Fälligkeit), wenn nicht genügend langfristige Staatsanleihen vorhanden sind, um die monatliche Obergrenze von 60 Milliarden US-Dollar zu erreichen. Dadurch konnte die Fed jeden Monat etwa 60 Milliarden US-Dollar an Staatsanleihen abstoßen.

Von März 2020 bis zur Verlängerung des QT-Zeitraums hielt die Fed 326 Milliarden US-Dollar an Schatzanweisungen, die sie bei Fälligkeit kontinuierlich ersetzte (durchgezogene Linie in der Grafik unten).

Das langsamste QT beginnt im Juni Bei Schatzwechseln folgen Sie dem gleichen Prinzip. Aber der erste Monat, in dem die Zuweisungen des Finanzministeriums unter die neue Obergrenze von 25 Milliarden US-Dollar fallen, ist September 2025 (17 Milliarden US-Dollar). Bis dahin bleiben die Schatzwechsel in der Bilanz also unverändert bei 195 Milliarden US-Dollar, auch wenn Wertpapiere und Anleihen auftauchen:

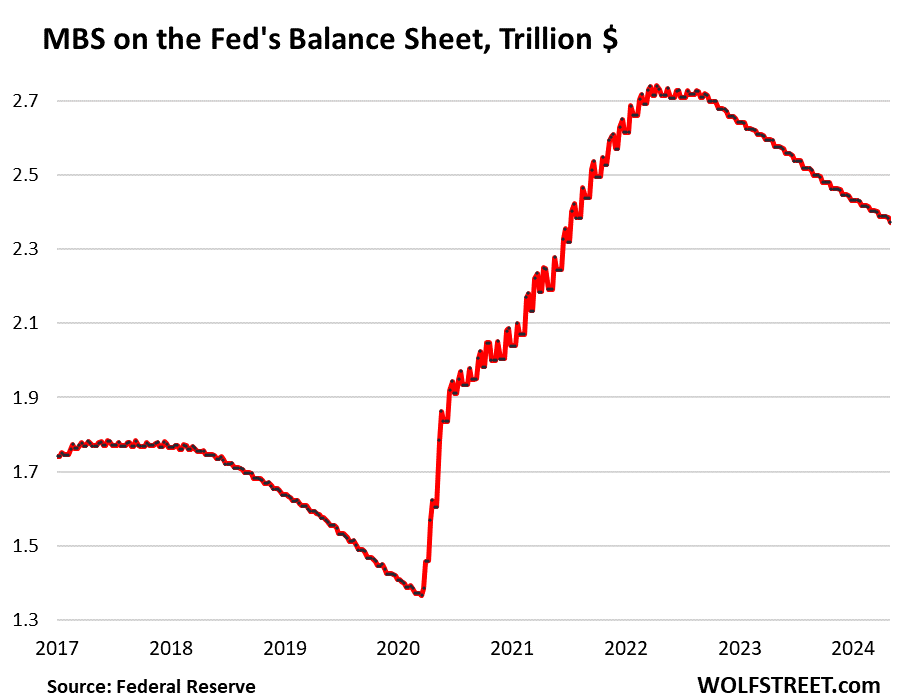

Hypothekenbesicherte Wertpapiere (MBS): – 16 Milliarden US-Dollar im April – 368 Milliarden US-Dollar vom Höchststand auf 2,37 Billionen US-Dollar, den niedrigsten Stand seit Juli 2021. Die Fed verzichtete auf 27 % der hypothekenbesicherten Kredite, die sie während der quantitativen Lockerung der Pandemie aufgenommen hatte.

MBS werden in erster Linie durch durchlaufende Tilgungszahlungen aus der Bilanz ausgebucht, die Eigentümer erhalten, wenn die Hypothek abbezahlt ist (Hypothekar-Häuser werden verkauft, Hypotheken werden refinanziert) und wenn Hypothekenzahlungen geleistet werden.

Aber die Verkäufe bestehender Häuser gingen zurück, Hypothekenrefinanzierungen brachen ein, so dass weniger Hypotheken abbezahlt wurden, die Kapitalzahlungen an Hypothekenanleihegläubiger, wie die Fed, gingen dramatisch zurück und MBS gerieten viel langsamer aus dem Gleichgewicht, als sie ihren Höchstwert von 35 Milliarden US-Dollar erreichten .

Unter QT ist langsamer Ab Juni bleibt die Obergrenze für MBS bei 35 Milliarden US-Dollar. Wenn der Immobilienmarkt aus dem Stillstand kommt und das Verkaufsvolumen auf ein normaleres Niveau ansteigt, werden die Hypothekenrenditen steigen, sodass die Kapitalzahlungen an Hypothekenanleihegläubiger steigen, die Prolongationen von Hypothekenanleihen gegenüber dem aktuellen Niveau zunehmen und die Kurve im Diagramm unten wird es steiler.

Wenn die durchgeleiteten Kapitalzahlungen 35 Milliarden US-Dollar übersteigen – während des pandemischen Immobilienbooms überstiegen sie in mehreren Monaten 110 Milliarden US-Dollar –, wird der Überschuss durch Staatsanleihen und nicht durch hypothekenbesicherte Staatsanleihen ersetzt, da die Fed hypothekenbesicherte Staatsanleihen auslaufen lassen will . in seiner Bilanz.

Liquiditätsfazilitäten der Banken.

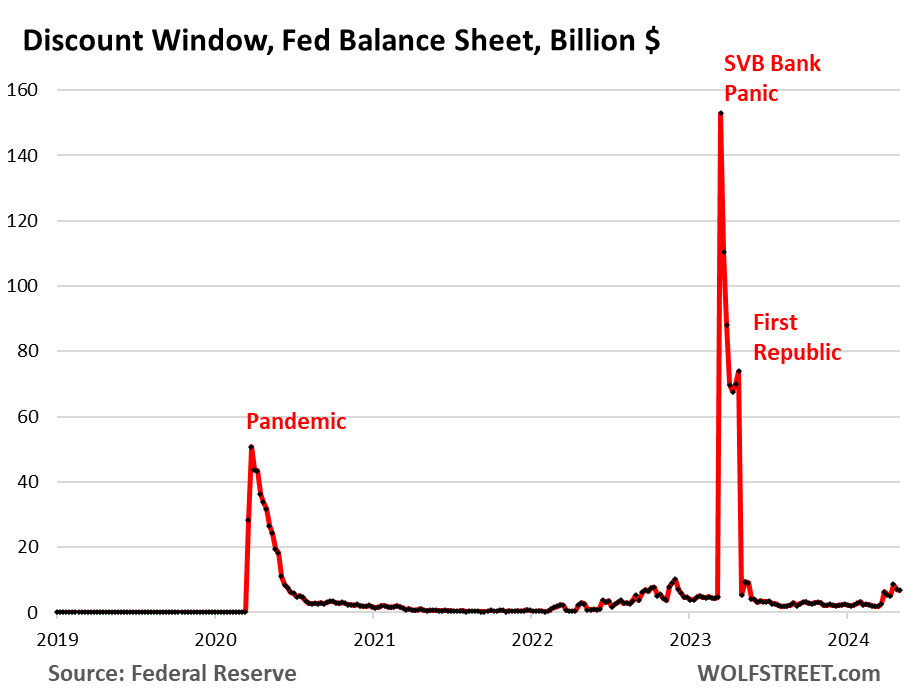

Rabattfenster: + 1,3 Milliarden US-Dollar im April auf 6,8 Milliarden US-Dollar. Während der Bankenpanik im März 2023 stiegen die Kredite kurzzeitig auf 153 Milliarden US-Dollar.

Das Diskontfenster ist das klassische Liquiditätsangebot der Fed an Banken. Die Fed berechnet den Banken derzeit 5,5 % Zinsen auf diese Kredite – einer von fünf Zinssätzen – und verlangt Marktwertsicherheiten, die für Banken teures Geld sind, und die Kreditaufnahme im Diskontfenster ist mit einem Stigma verbunden, weshalb Banken dies nicht tun Es. Sie nutzen diese Möglichkeit nur bei Bedarf, obwohl die Fed sie dringend dazu drängt, diese Möglichkeit regelmäßiger zu nutzen.

Bank Term Finance Program (BTFP): – 6,4 Milliarden US-Dollar im April auf 124 Milliarden US-Dollar.

BTFP wurde an einem panischen Wochenende im März 2023 nach dem Scheitern der SVB zusammengeschustert und hatte einen fatalen Fehler: Sein Preis war vom Marktpreis abhängig. Als im November 2023 der Zinssenkungswahn begann, sanken die Marktzinsen, obwohl die Fed die Zinssätze stabil hielt, einschließlich der 5,4 %, die sie den Banken auf Reserven zahlt. Einige kleinere Banken nutzten das BTFP dann, um Arbitragegewinne zu erzielen, indem sie Kredite vom BTFP zu einem niedrigeren Marktzins aufnahmen und das Bargeld dann auf ihrem Reservekonto bei der Fed beließen, um 5,4 % zu verdienen. Diese Arbitrage führte dazu, dass die BTFP-Guthaben auf 168 Milliarden US-Dollar stiegen.

Frustriert darüber, dass BTFP zur Erzielung von Gewinnen missbraucht wird, hat die Fed im Januar die Arbitragemöglichkeit durch eine Änderung des Zinssatzes zunichte gemacht. Außerdem konnte das BTFP am 11. März auslaufen. Kredite, die vor dem 11. März aufgenommen wurden, können noch ein Jahr lang umgesetzt werden. Bis zum 11. März 2025 wird BTFP Null sein.

Bilanz nach 12 Monaten QT-Verlangsamung.

Im Mai will die Fed weitere 75 Milliarden US-Dollar an Vermögenswerten abbauen, was die Bilanz auf etwa 7,28 Billionen US-Dollar reduzieren würde. Im Juni beginnt das langsamere QT. Nach den ersten 12 Monaten mit langsamerem QT könnte das Gesamtvermögen bis Ende Mai 2025 um folgende Beträge niedriger sein:

- Wenn die Kapitalzahlungen von MBS weiterhin bei 15 Milliarden US-Dollar pro Monat liegen und nicht beschleunigt werden, werden bis Ende Mai 2025 180 Milliarden US-Dollar eingespart.

- Durch den Abzug von 25 Milliarden US-Dollar aus dem Finanzministerium würden bis Ende Mai 2025 300 Milliarden US-Dollar eingespart.

- Der BTFP wird bis März 2025 Null erreichen und 124 Milliarden US-Dollar einbringen.

- Die nicht in Anspruch genommenen Prämien belaufen sich auf 2,2 Milliarden US-Dollar pro Monat oder 26 Milliarden US-Dollar in 12 Monaten.

- Gesamt: Minus 630 Milliarden US-Dollar bis Ende Mai 2025.

Ohne eine Beschleunigung der MBS-Einführung wird die Bilanz daher bis Ende Mai 2025 auf etwa 6,63 Billionen US-Dollar sinken.

Haben Sie Spaß beim Lesen von WOLF STREET und möchten Sie es unterstützen? Sie können spenden. Das weiß ich sehr zu schätzen. Klicken Sie auf den Bier- und Eisteebecher, um herauszufinden, wie:

Möchten Sie per E-Mail benachrichtigt werden, wenn WOLF STREET einen neuen Artikel veröffentlicht? Hier registrieren.

„Musikfan. Sehr bescheidener Entdecker. Analytiker. Reisefreak. Extremer Fernsehlehrer. Gamer.“