EWG: Schauen Sie über die deutschen Rezessionsängste hinaus (NYSEARCA:EWG)

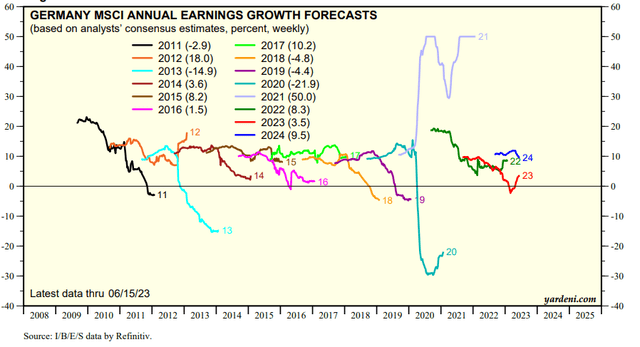

Benedek

Die jüngste Revision der BIP-Daten für das erste Quartal in Deutschland bestätigte, was viele schon lange erwartet hatten: Die Wirtschaft befindet sich bereits in einer Rezession Technologische Stagnation (wenn auch oberflächlich) im Winter. Es folgen schwache Daten aus dem verarbeitenden Gewerbe Andere Industrieländer und, was noch überraschender ist, China melden sich verschlechternde PMIs. Da sich die Automobilproduktion und Investitionsgüter angesichts von Lieferengpässen und sinkenden Energiepreisen weiter erholen, würde ich es nicht eilig haben, Gewinnrückgänge so schnell einzupreisen. Den Verbrauchern ging es nicht allzu schlecht – unterstützt durch ihre während der Pandemie angesammelten Ersparnisse, stabil LohnwachstumUnd Senkung der Lebensmittelpreise, ist möglicherweise mit einem Anstieg der Haushaltsausgaben zu rechnen. Bei einem KGV von ca. 13 liegt der iShares MSCI Germany ETF (NYSEARCA: EWG) ist im Vergleich nicht billig geschirmt Andere Fonds der Eurozone. Aber mit der Konsenserwartung eines EPS-Wachstums von ~10 % im Jahr 2024 und einer mittelfristigen Wachstumsmethode im hohen einstelligen Prozentbereich ist EWG sehr günstig bewertet.

Finanzübersicht – Kostengünstiger Zugang zu einem Portfolio deutscher Champions

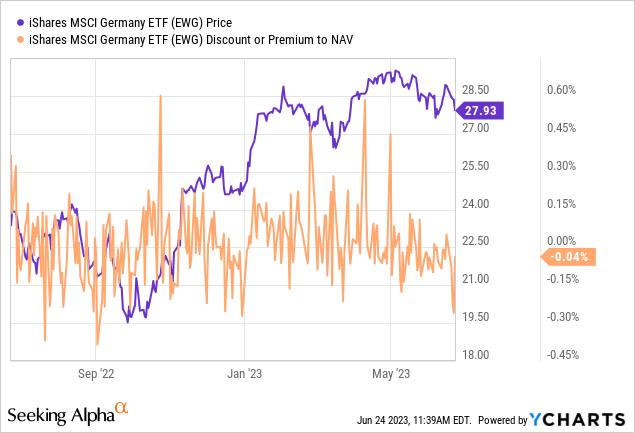

Der in den USA notierte iShares MSCI Germany ETF zielt darauf ab, die Wertentwicklung des MSCI Germany-Index, der deutsche Aktien großer und mittlerer Marktkapitalisierung umfasst, vor Gebühren und Kosten abzubilden. Der ETF verfügte zum Zeitpunkt des Schreibens über ein Nettovermögen von ca. 1,5 Billionen US-Dollar und berechnete eine Kostenquote von 0,5 %, was ihn zu einer kostengünstigen Option für US-Investoren macht, die ein Engagement in einem einzelnen Land anstreben. Eine Zusammenfassung der wichtigsten Fakten zu ETFs finden Sie in der folgenden Grafik:

iShares

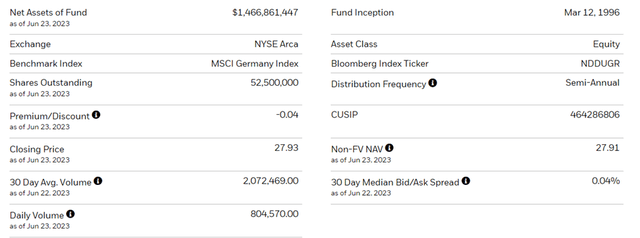

Der Fonds ist auf 59 Beteiligungen verteilt, wobei die größte Sektorallokation Industriewerte mit 20,1 % ist, gefolgt von zyklischen Konsumgütern mit 17,0 % und Finanzwerten mit 16,7 %. Weitere Sektorengagements über der 10 %-Schwelle sind Informationstechnologie (15,0 %) und Gesundheitswesen (10,2 %). Der Fonds ist außerdem stark in den Bereichen Materialien (6,2 %) und Kommunikation (5,7 %) vertreten. Auf aggregierter Basis machen die fünf größten Sektoren etwa 79 % des Gesamtportfolios aus, was EWG aus Sektorsicht zu einem relativ führenden ETF für die Eurozone macht. Im Einklang mit dem Engagement des Fonds in zyklischen Werten ist sein Aktien-Beta mit 1,13 relativ höher als das des S&P 500 (SPY).

iShares

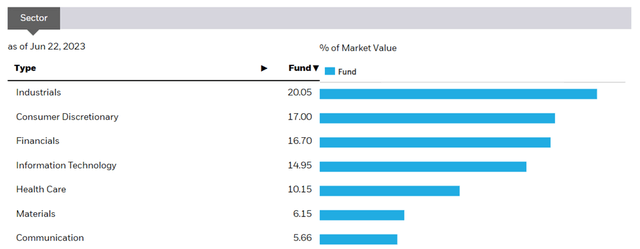

Die Einzelaktienallokation ist gut gestreut, wobei die größte Beteiligung des Fonds, das Software- und Technologielösungsunternehmen SAP SE (SAP), 10,4 % des Portfolios beisteuert. Die zweitgrößte Beteiligung ist die multinationale Siemens AG (OTCPK:SIEGY) mit 9,9 %, gefolgt vom führenden Finanzdienstleister Alliance SE (OTCPK:ALIZF) mit 6,8 %. Der Telekommunikationsriese Deutsche Telekom AG (OTCQX:DTEGY) und der Autohersteller Mercedes-Benz Group AG (OTCPK:MBGAF) komplettierten die Top 5 mit 5,1 % und 5,0 %. Insgesamt machen die fünf größten Aktien etwa 37 % des EWG-Portfolios aus.

iShares

Finanzielle Leistung – Solide langfristige Erfolgsbilanz, aber Vorsicht vor zyklischen Schwankungen

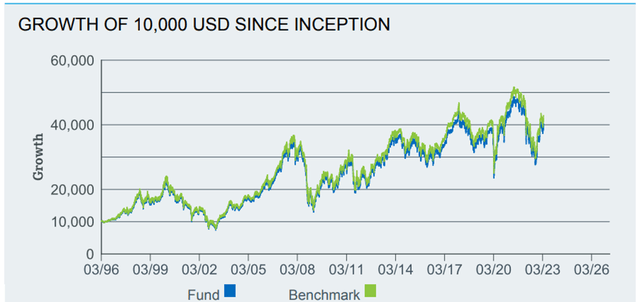

Auf YTD-Basis hat der ETF um 11,1 % zugelegt und seit seiner Einführung im Jahr 1996 konstante 5,3 % in Bezug auf Marktpreis und Nettoinventarwert angehäuft. Obwohl das Portfolio der EWG vom Energieschock besonders hart getroffen wurde, waren die Renditen volatil. -22,2 % im letzten Jahr – zweiter Rückgang von >20 % gegenüber 2018. Auf lange Sicht wurden Anleger, die bereit waren, Volatilität zu tolerieren, jedoch im Allgemeinen gut belohnt, mit einer Zehnjahresrendite von +3,9 %. Die Gesamtrenditen der EWG übertrafen seit ihrer Gründung vergleichbare Euro-ETFs wie den iShares Europe ETF (IEV).

iShares

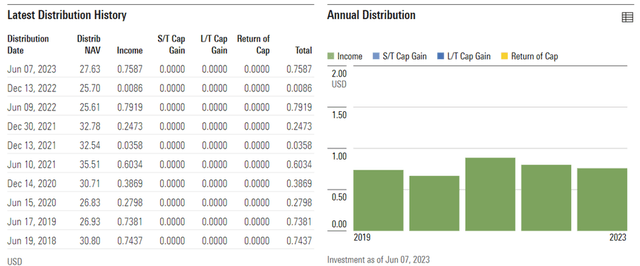

Trotz der Zyklizität der Einnahmen der EWG ist die halbjährliche Ausschüttung des Fonds im Allgemeinen über alle Zyklen hinweg stabil geblieben. Selbst in den von Covid betroffenen Jahren sind die einkommensorientierten Renditen stabil geblieben, unterstützt durch die Beteiligungen des Fonds an finanzschwachen Branchenführern. Die aktuelle Rendite für die letzten zwölf Monate liegt bei 2,7 %, obwohl die diesjährige Rendite angesichts der YTD-Run-Rate höher ausfallen könnte. Darüber hinaus sind die zugrunde liegenden 13,0-fachen KGV-Bewertungsbildschirme des Fonds im Vergleich zu den verbesserten Fundamentaldaten nach Corona sehr vernünftig, sodass geduldige, langfristige Anleger gut belohnt werden.

Morgen Stern

Silberstreifen in den Wirtschaftsdaten

Als Deutschland offiziell seinen ursprünglichen Wert für das reale BIP-Wachstum für das erste Quartal auf -0,3 % im Vergleich zum Vorquartal korrigierte (von einem unveränderten Wert), ist das Land offiziell in eine Rezession eingetreten. Der größte Belastungsfaktor ist das verarbeitende Gewerbe, da die Exporte nach China (hauptsächlich Investitionsgüter) ins Stocken geraten. PMI für das verarbeitende Gewerbe Im Juni (also für die Dauer einer Epidemie) kam es zu einem weiteren Rückgang auf 41,0. Dennoch scheinen deutsche Large-Caps den Gegenwind gut zu meistern – Unternehmensgewinne für wichtige EWG-Beteiligungen Mercedes Benz Und Siemens hat die Erwartungen übertroffen, da es die Überlastung der Lieferkette verringert hat. Gewinnen Sie mehr Quartale mit starker Rückstandsunterstützung. Während die schwache Auslandsnachfrage Anlass zur Sorge gibt, insbesondere nach den schlechten Wirtschaftsdaten Chinas, bieten die Energie-/Rohstoffpreise (die letztes Jahr große Gewinne erzielten) in einem schlechten Szenario einen hilfreichen Puffer für die Margen.

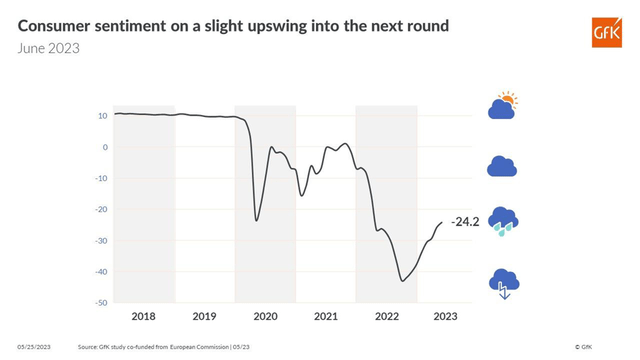

Ein weiterer Lichtblick der deutschen Wirtschaft ist das robuste Verbrauchervertrauen, wie zuletzt der GfK-Konsumklimaindex zeigte Verbessert Im Mai trugen die Ersparnisse der privaten Haushalte und höhere Einkommenserwartungen dazu bei (was die anhaltende Anspannung am Arbeitsmarkt widerspiegelt). Die jüngste Beschleunigung ist positiv Deutscher Einzelhandel (+0,8 % ggü. Vormonat) Breite Stärke in den Lebensmittel- und Non-Food-Kategorien. Da die Inflation weiterhin rückläufig ist und die Befürchtungen einer Ansteckung der Schulden durch die US-/EU-Bankenkrise weiter schwinden, können wir in den kommenden Quartalen mit einer weiteren Unterstützung des privaten/öffentlichen Konsums für das deutsche Wachstum rechnen.

GFK

Schauen Sie über die deutschen Rezessionsängste hinaus

Deutschland mag im Winter in eine technische Rezession geraten sein, aber es gibt auch einen Hoffnungsschimmer. Einerseits waren die aggregierten Daten zum verarbeitenden Gewerbe schlecht und standen in den letzten Monaten nach einem starken Jahresauftakt erneut unter Druck. Doch die Unternehmensgewinne sprechen eine andere Sprache, insbesondere bei Large Caps, von denen viele von der Normalisierung der Lieferketten nach Corona profitiert haben. Mercedes-Benz, eine wichtige EWG-Beteiligung, führte im ersten Quartal zur Erholung des deutschen Automobilsektors, während die zweitgrößte Beteiligung des Fonds, Siemens, die Prognose im zweiten Quartal des Geschäftsjahres erneut anhob, unterstützt durch eine deutliche Erholung. Die Verbraucherseite ist ebenfalls stark und es besteht aufgrund eines starken Arbeitsmarkts und einer nachlassenden Inflation noch viel Spielraum für eine Erholung der Haushaltsausgaben. Angesichts der Tatsache, dass das Large-Cap-Portfolio der EWG bis 2024 ein Renditewachstum von etwa 10 % verzeichnen dürfte, sieht das Risiko-Ertrags-Verhältnis bei der aktuellen KGV-Bewertung im niedrigen Zehnerbereich günstig aus.

Wer ist